Ca y est, vous êtes décidés !

Après plusieurs semaines à décortiquer les magazines moto, analyser les fiches techniques, guetter les opérations promos et les petites annonces, vous avez trouvé le modèle de vos rêves. Seulement, vous ne disposez pas les fonds pour autofinancer votre acquisition.

Quelles solutions de financement s’offrent à vous ?

Le crédit à la consommation

Le crédit à la consommation est le mode de financement externe (qui n’est pas réalisé par votre épargne) le plus utilisé pour l’achat d’un nouveau deux-roues. Il est affecté, c’est à dire lié à un achat précis et accordé par un établissement de crédit ou une banque.

Chaque mois, vous réglez une mensualité identique, pour une durée choisie avec le prêteur. Au contraire d’un financement locatif, vous êtes le titulaire de la carte grise. La souscription peut donc se faire auprès de votre banque personnelle ou d’une autre banque physique, mais également avec une banque en ligne ou encore directement auprès d’un professionnel si vous achetez la moto en concession.

Alors, qui est le meilleur prêteur?

Il n’existe pas de réponse type, cela va dépendre de vos besoins et des propositions que vont vous présenter les organismes de financement pour y répondre. De manière générale, plusieurs critères sont à étudier dans le cadre de l’achat à crédit :

- Le coût du crédit : pas de secret, il faut examiner le coût global, incluant les intérêts ainsi que les frais de dossier.

- Les assurances du crédit : ce sont les prestations facultatives ou obligatoires qui sont associés au financement. Il peut s’agir d’une extension de garantie, d’une prestation de remboursement à la valeur d’achat, d’une assurance décès-invalidité…

- La possibilité de remboursement anticipé, total ou partiel et à quel coût.

Le Leasing : LOA et LLD

Location avec Option d’Achat facultative (LOA) et Location Longue Durée (LLD) sont deux termes bien connus des acheteurs de voitures neuves, pour lesquels ces modes de financement sont devenus majoritaires. En opposition avec l’achat à crédit, dans cette situation vous louez votre véhicule : vous n’en serez pas propriétaire après la dernière mensualité sauf si vous décidez de lever l’option d’achat. Vous pourrez également remettre votre deux roues à votre concessionnaire, en prenant soin d’avoir vérifié le respect du kilométrage du contrat et l’état du véhicule.

Le gros avantage de ce mode de financement est de ne payer que pour l’utilisation du deux-roues : vous ne rembourserez pas la totalité du prix du véhicule, mais un coût bien inférieur qui correspond à une usure sur deux, trois voir quatre ans. Ce mode financement vous permettra de payer moins cher chaque mois en comparaison d’un crédit , de vous assurer la reprise de votre véhicule par un professionnel et d’accéder à des modèles plus onéreux que vous ne pourriez pas forcément acquérir en crédit.

Il y a cependant quelques inconvénients. Tout d’abord, vous n’êtes pas propriétaire du véhicule sur la carte grise, mais uniquement locataire. Ce statut peut vous poser problème pour rouler à l’étranger et/ou faire transporter votre moto. Ensuite, si vous décidez finalement d’acquérir votre deux roues au terme du leasing, le coût total du financement sera bien plus élevé que celui d’un crédit (voir tableau comparatif en bas de page).

Et pour mon entreprise?

Gérant d’une entreprise, associé ou même salarié, vous pouvez financer par votre société l’acquisition de votre véhicule. Attention bien sûr à l’utiliser dans les conditions correspondantes. Même s’il existe peu de contrôles à ce sujet, vous aurez peut-être du mal à justifier l’utilisation d’un deux roues un dimanche en balade à 400KM du siège de l’entreprise…

En ce qui concerne le mode de financement à privilégier, tout dépend des finances de votre entreprise. L’achat à crédit vous permet non seulement de conserver votre capacité d’investissement mais également de déduire de vos bénéfices imposables l’investissement d’achat. C’est donc un moyen à privilégier lorsque votre société dégage des bénéfices imposables importants. De plus, avec l’achat à crédit, la société est propriétaire du véhicule, et peut le revendre facilement.

L’acquisition en leasing est également à envisager pour d’autres raisons. Tout d’abord si ce mode de financement permet, comme le crédit de conserver sa capacité d’investissement, l’entreprise n’est pas propriétaire du véhicule mais seulement locataire. Par conséquent, les remboursements ne sont pas des mensualités mais des loyers, qui sont considérés comme des charges déductibles. De même, il est possible d’intégrer un contrat d’entretien dans le loyer, et donc de faire également déduire ces coûts.

Le choix est donc à effectuer en fonction du profil de chaque entreprise. N’hésitez pas à vous faire conseiller par un expert comptable pour optimiser votre montage!

Crédit, leasing et concessionnaire

Est-il intéressant de passer par le concessionnaire pour financer son véhicule? La question est souvent posée et pour cause : tous les constructeurs de motos communiquent sur ses offres de financement, à grand renfort de taux de crédits promotionnels, de stickers “Financez votre moto ici” sur la devanture des concessions et d’offres “à partir de 99€ par mois”.

Les concessionnaires sont bien souvent rémunérés à chaque financement effectué dans leurs locaux, parfois même objectivés par les marques. On peut donc légitimement se demander si leurs offres sont aussi avantageuses que celles des banques classiques pour vous.

Encore une fois, il n’existe pas de réponse universelle : le coût de crédit ou de la location est parfois plus élevé en concession du fait d’un TAEG moins avantageux, mais votre professionnel peut souvent vous proposer des assurances liées au financement intéressantes selon vos besoins et dont le coût varie selon le montant financé :

- L’assurance conducteur : Selon les prêteurs, elle couvre l’incapacité temporaire ou totale de travail, l’invalidité, le décès ; mais inclus aussi parfois une protection juridique, une assistance et encore d’autres prestations.

- L’assurance de la valeur de la moto : Souvent connue sous le nom de garantie perte financière, cette garantie solde l’intégralité des mensualités restant à payer par l’assuré en cas de vol, incendie ou destruction du véhicule (incluant les procédures de véhicule irréparable).

- L’extension de garantie : Elle peut être une extension de la garantie constructeur ou une garantie complémentaire proposée par un prestataire de l’organisme de financement.

Il existe d’autres assurances liées aux financements pour couvrir des besoins particuliers, mais ces 3 là sont les plus répandues. Il faut bien noter cependant qu’il s’agit de prestations complémentaires que vous paierez dans votre mensualité. Il faut aussi signaler que ces prestations ne peuvent pas être achetées sans financement et qu’elles sont interrompues en cas de remboursement total anticipé. Enfin, il peut arriver que l’organisme de financement exige le choix de deux de ces prestations pour donner l’accord à votre demande de financement, tout comme il peut également demander un apport (généralement de 20% du montant emprunté).

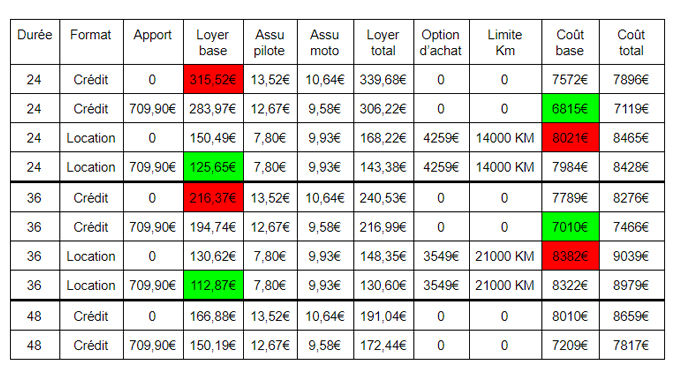

Pour terminer cet article sur le financement de votre nouveau 2 roues, voici un petit tableau comparatif pour l’achat d’une MT-07 2019 au tarif de 7099€.